Maksukyky

Maksukyvyllä tarkoitetaan henkilön kykyä suoriutua lainanmaksusta. Lainantarjoajat kartoittavat hakijan maksukyvyn, jonka pohjalta lainatarjous annetaan. Lainantarjoajilla on useita erilaisia tapoja maksukyvyn selvittämiseen.

Oma maksukyky kannattaa arvioida ennen lainan ottamista. Omien tulojen ja menojen laskeminen helpottaa oikean lainasumman löytämistä. Omaa maksukykyä voi parantaa muun muassa pienentämällä menoja tai lisäämällä tuloja.

Lainaa kannattaa ottaa vain sen verran, että se on omaan talouteen nähden kannattavaa. Liian suurista lainoista voi tulla suuria taloudellisia ongelmia ja pahimmassa tapauksessa lainan takaisinmaksusta syntyvät ongelmat saattavat johtaa maksuhäiriömerkintään.

Lainaa haettaessa maksukyvyn arviointi kannattaa aloittaa juuri tulojen ja menojen arvioinnista. Alhaalla käydään läpi miten bruttotuloja ja nettotuloja laskemalla voidaan selvittää omaan maksukykyyn sopiva lainamäärä.

Lainantarjoajilla on viitekehyksiä, joiden avulla lainanhakijan maksukykyä arvioidaan. Bruttotuloissa viitekehys voi olla esimerkiksi 30–40 % luokkaa.

Esimerkiksi 5000 € bruttotuloilla ja 30 % viitekehyksellä suurin mahdollinen lainan kuukausierä olisi 1500 € (1500 x 0,3). Vuositasolla tämä tarkoittaa bruttotuloja maksimissaan 3,3 kertaa suurempaa lainamäärää. Laina-aika huomioiden esimerkiksi 10 vuoden laina-ajalla suurin lainamäärä olisi taas 180 000 € (1500 € x 12 kk x 10 v.).

Parempi tapa lainamäärän laskemiseen on käyttää nettotuloja. Viitekehys on tällöin yleensä 35–45 % luokkaa. Tämä tarkoittaa sitä, että asumismenot, kuten korot, lyhennykset, kiinteistövero, sähkö ja vesi eivät saisi ylittää 35–45 % rajaa.

Esimerkissä on taas 5000 € bruttotulot, joista verojen jälkeen jäisi käteen 3500 € nettotuloja. 40 % viitekehyksellä kaikkien lainojen kuukausierien raja olisi 1400 € (1500 € x 0,4). Mikäli muut asumismenot olisivat esimerkiksi 200 € niin maksimi lainaerä olisi enää 1200 € (1400 €- 200 €). Lainaa saisi 10 vuoden laina-ajalla siis 144 000 € (1200 € x 12 kk 10 v.). Muut lainat luonnollisesti pienentävät saatavan lainan määrää edelleen.

Laskelmissa on otettava huomioon se, että rahaa kuluu muuhunkin, kuin vain lainan takaisinmaksuun. Asumiskuluihin ja muuhun elämiseen on jäätävä rahaa lainan lyhentämisen jälkeen. Lainantarjoajien viitekehykset vaihtelevat asiakkaasta ja suhdanteista riippuen, mutta nyrkkisääntönä on, ettei asumiskulut saisi ylittää 30 % bruttotuloista tai 40 % nettotuloista.

Myös korkojen mahdollinen nousu on otettava huomioon lainanmaksukykyä arvioidessa. Pidemmissä lainoissa kuten asuntolainoissa korkojen nousulla voi olla todella suuri merkitys lainan lopulliseen hintaan.

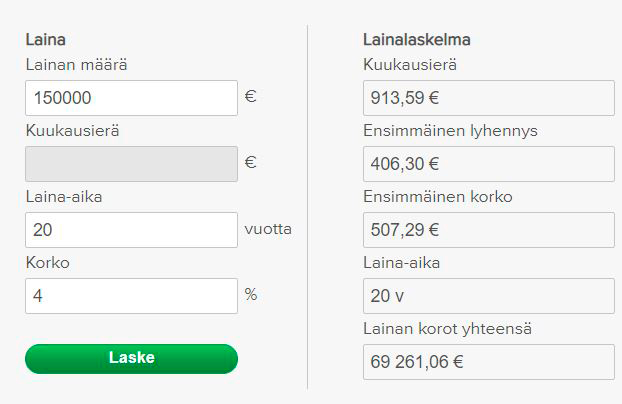

Esimerkiksi 150 000 euron lainassa, jossa koron olisi ajateltu olevan 2 prosenttia koko 20 vuoden laina-ajalla, olisi kuukausierä noin 760 €. Jos korko nousisikin 4 prosenttiin niin kuukausierä olisikin jo 913 €. Verkosta löytyy paljon lainalaskureita, joiden avulla lainan kokonaiskustannusten selvittäminen on helppoa.

Pankki tai muu lainantarjoaja antaa lainatarjouksen henkilöstä tehdyn riskiarvion perusteella. Lainaa myönnettäessä lainantarjoajat tarkastelevat hakijan tuloja, menoja, vakuuksia ja muita asioita. Lisäksi luottotiedot on oltava moitteettomassa kunnossa, sillä maksuhäiriöisen henkilön on todella vaikea saada lainaa.

Kaikki yllä olevat asiat vaikuttavat lopulta siihen paljonko lainaa saa, eli minkälaiseksi lainantarjoaja katsoo hakijan maksukyvyn. Myös asiakassuhteen kesto ja muun asioinnin laajuus voivat vaikuttaa lainan marginaaliin, mutta eivät niinkään lainattavaan määrään.

Vakuudettomissa lainoissa kuten kulutusluotoissa luottotiedot ja tulot ovat tärkeimmät tarkastelun kohteet. Myös maksukäyttäytyminen voi vaikuttaa lainan hintaan. Mikäli henkilö elää koko ajan yli varojensa, voivat lainantarjoajat katsoa lainaamisen olevan liian riskialtista.

Tärkeintä lainantarjoajalle on saada varmuus siitä, että henkilö maksaa lainan takaisin ja hänen maksukykynsä on riittävä. Tämä pyritään selvittämään lainahakemuksen, liitteiden ja luottotietojen tarkastuksen perusteella.

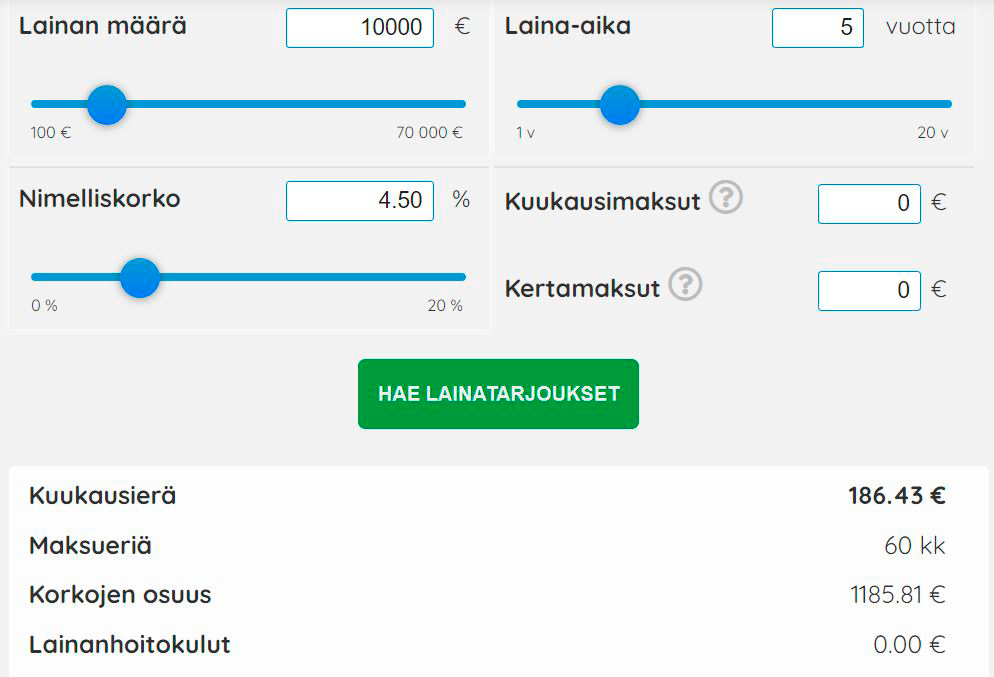

Kuten aiemmin mainittiin, verkosta löytyy useita toimivia lainalaskureita. Maksukyvyn arviointi ja erilaisten laskureiden käyttö on todella suositeltavaa ennen lopullisen lainapäätöksen tekemistä. Ainakin Top5Credits ja Aktia tarjoavat erinomaiset lainalaskurit, joiden avulla voi selvittää lainan hinnan ja sen riittääkö oma maksukyky lainan takaisinmaksuun.

https://oikeus.fi/oikeusapu/fi/index/talous_ja_velkaneuvonta/taloudensuunnittelu/maksukyky.html

https://www.takuusaatio.fi/tietoa-ja-ratkaisuja/ratkaisuja-velkaongelmiin/ratkaisu-maksukyvyn-mukaan