Comparador de Hipotecas

- Analizadas personalmente

- Conoce las condiciones antes de solicitarla

- Servicio totalmente gratuito

Actualizado 15. abril 2025

| Cantidad Máxima | 1500000 € |

| Plazo | 1 - 30 años |

| TAE | 1.36 - 2.30% |

| Tipo de hipoteca | Fija+Variable |

- Intereses competitivos

| Cantidad Máxima | 1000000 € |

| Plazo | 2 - 30 años |

| TAE | 2.74 - 3.55% |

| Tipo de hipoteca | Fija+Variable |

- 100% Online

- Intereses Bajos

| Cantidad Máxima | 1000000 € |

| Plazo | 5 - 30 años |

| TAE | 3.84 - 4.57% |

| Tipo de hipoteca | Fija+Variable |

- Sin comisiones de apertura, estudio, amortización y cancelación

- Financiación de hasta el 80%

Top5Credits.com es un website 100% gratuito con el propósito de suministrar información útil y de valor al usuario. Comparamos préstamos y los analizamos de manera objetiva. Para mantener nuestros servicios gratuitos, obtenemos comisiones de los bancos y prestamistas por cada usuario que les redirigimos. El ratio de compensación afecta directamente el orden del listado de colaboradores.

Tabla de Contenidos

- ¿Cómo funciona el comparador de Hipotecas?

- Pasos para pedir una hipoteca

- Tipos de Hipoteca

- Hipoteca Fija o Variable; ¿Cuál me conviene?

- ¿A qué plazo pedir mi préstamo hipotecario?

- Tipos de índices de referencia hipotecario

- Alternativas a la hipoteca

- Preguntas y Respuestas

¿Cómo funciona el comparador de Hipotecas?

El funcionamiento de nuestro comparador de Hipotecas es extremadamente sencillo. A diferencia de otros portales, nosotros no te obligaremos a cumplimentar formularios con tus datos personales antes de ofrecerte las alternativas, si no que tú mismo podrás ver las condiciones de cada producto y elegir el que más te convenga.

En el apartado superior podrás ver el listado de las hipotecas que hemos podido analizar. Independientemente de si son colaboradores nuestros o no, adjuntamos los datos actualizados de sus condiciones, como la TAE.

Cuando encuentres la que más te convenza, simplemente haz click en el botón de solicitar y serás redireccionado al formulario para la solicitud de la hipoteca. Así no tendrás que buscarlo y ahorrarás tiempo navegando en la web.

Además, podrás entrar en el análisis que hemos hecho sobre el producto. Nuestros analistas solicitan información y rellenan el formulario personalmente para conseguir lo siguiente:

- Ofertas reales. Nada de simplemente quedarnos con la oferta anunciada; nos aseguramos de que la oferta sea fiel a lo anunciado al realizar la simulación de la hipoteca, si es posible, hasta conseguir el precontrato.

- Requisitos y solicitud. Al realizar nosotros mismos la solicitud, te podemos decir qué pasos has de tomar y los requisitos para la hipoteca.

- Conocimiento del mercado. Al realizar análisis de manera periódica, sabemos cuándo un producto es caro, barato, exigente o laxo en sus solicitudes. Todos los productos intentarán mostrarse como los mejores, pero nuestra experiencia y conocimiento nos dan la capacidad de saber distinguir un buen producto de otro no tan bueno.

Pasos para pedir una hipoteca

Comprar una casa es una gran inversión. No sólo debido al gran coste económico y a contraer una deuda que puede llegar a durar 40 años, si no porque no podemos permitirnos cometer ningún error

Como alguien dijo una vez, hipotecarse puede ser más serio que tener un hijo. No obstante, te ofrecemos esta infográfica para pedir tu hipoteca en 4 pasos, desde la elección de la vivienda hasta el contrato de la hipoteca.

Como ves, siguiendo estos 4 sencillos pasos, siempre y cuando los medites bien, no tendrás problemas en encontrar la hipoteca perfecta.

Tipos de Hipoteca

A la hora de contratar una hipoteca, debemos saber que existen dos grandes grupos de Hipotecas. Dependiendo de nuestras preferencias o necesidades, nos interesará más una u otra. En nuestro comparador de Hipotecas, podrás consultar ambos tipos: Hipoteca a plazo fijo e hipoteca de tipo variable.

Ten en cuenta que el tipo de hipoteca que escojas determinará no sólo los intereses que pagarás, si no también los costes de amortización y, lo que es más importante, si tu cuota variará o no.

Hipoteca Fija

Una Hipoteca a Plazo Fijo es el producto más sencillo de los dos. Como cualquier otro tipo de préstamo, sea hipotecario o un préstamo personal, una Hipoteca Fija nos cubrirá un determinado valor de la vivienda (hasta un 80% de la misma) con unos intereses asociados a la devolución del préstamo.

Generalmente, esta tasa de interés es Euríbor mas un porcentaje sumado al mismo. Prácticamente funciona como la TAE, pero siempre se toma como referencia el índica del Euríbor tal y como se encontraba a la hora de firmar el contrato.

Sus ventajas son:

- La cuota nunca cambia. La cuota será siempre la misma, independientemente de la situación de los mercados.

- Cubren un mayor importe del valor total de la vivienda. Generalmente, las hipotecas a plazo fijo cubren hasta el 80% del valor del inmueble.

- Ideales si el Euríbor está bajo. Si cuando contratamos la hipoteca el Euríbor está bajo, nos aseguramos un buen precio.

Por contra, sus desventajas son:

- Más caras que las variables. Especialmente debido a que el Euríbor lleva años de capa caída, suelen ser más caras que las variables.

- Más difíciles de amortizar. Las hipotecas fijas son menos flexibles, por lo que puede ser más difícil amortizarlas.

Hipoteca Variable

Una Hipoteca con Interés Variable es un tipo de hipoteca que, si bien se basa también en el índice del Euríbor sumado a un pequeño porcentaje, se actualiza en base al cambio del Euríbor. Dependiendo del producto, la actualización puede pasar cada año o en plazos menores o mayores.

Es decir, si contratamos la hipoteca con el Euríbor en 1 punto, y el año que viene se encuentra en dos puntos, ese año nuestra cuota se encarecerá un punto más. No obstante, son más flexibles, baratas y cuando el Euríbor se encontraba alto, muy populares.

Sus ventajas son:

- Más baratas. Este tipo de hipotecas suelen ofrecer un porcentaje menor de intereses sumados al índice del Euríbor.

- Más flexibles. Las Hipotecas Variables

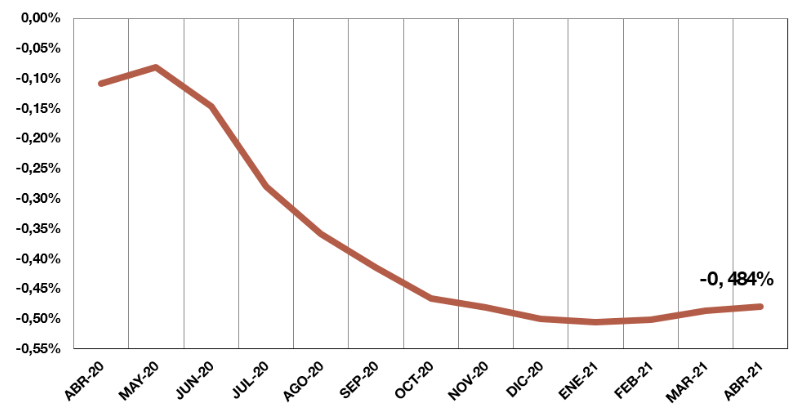

- El Euríbor lleva años a la baja. Si la tendencia sigue, cada vez pagaremos menos intereses.

Sus desventajas son las siguientes:

- Pueden darnos malas sorpresas. Si el Euríbor sube repentinamente, podemos acabar pagando cuotas mayores.

- Necesitan mayor inversión. Al ser tan flexibles, los bancos suelen pedir más garantías, como un 40% del valor total como entrada o contratar mayor número de productos adicionales

- El Euríbor lleva años a la baja. Esto también es una desventaja, ya que a día de hoy el Euríbor está en negativo, pero lleva muchos años a la baja; la tendencia puede ser de subida en cualquier momento.

Hipoteca Fija o Variable; ¿Cuál me conviene?

Por supuesto, no existe una respuesta global para esta pregunta, si no que dependerá por un lado de tu situación personal, preferencias y, en el caso de las hipotecas, también hay que tener en cuenta la situación de los mercados, ya que el Euríbor marca los precios de los tipos de interés.

A continuación, te adjuntamos una tabla con las principales diferencias entre hipoteca fija y variable para que te ayude a tomar tu decisión.

| Hipoteca Fija | Hipoteca Variable | |

| Intereses | Euríbor + 1,29% | Euríbor + 1,09% |

| Valor Total | 80% | 60% |

| Plazo máximo | 30 años | 40 años |

| Productos vinculados | 3 productos | 4 productos |

| Amortización | 1,5% al 2% | 0,15% al 0,25% |

No obstante, nuestro consejo es que tomes tu decisión en base a tu respuesta a las siguientes cuestiones, más relacionadas con tu situación personal y la del mercado. Con nuestro comparador de hipotecas, podrás siempre consultar los datos de cada producto de manera actualizada, por lo que te recomendamos siempre revisar los intereses.

- ¿Puedes afrontar un cambio súbito de cuota? Los intereses de la hipoteca fija, como ves, suelen ser de entrada más baratos. Pero asumes el riesgo de que puedan subir. Si la cuota de una hipoteca fija y una variable son similares, mejor opta por la fija.

- ¿Cómo está la situación del Euríbor? Si el Euríbor está a la baja, como ahora, puede ser una buena idea contratar las hipotecas a tipo fijo, ya que todo lo que baja, sube.

- ¿Podrás amortizarla en el futuro? Si estás pendiente de la venta de una propiedad o crees que podrás aumentar la cuota, las hipotecas fijas tienden a tener peores condiciones de amortización, por lo que deberías tomar una variable.

- ¿Cuánto puedes adelantar? Como norma general, las variables requieren más garantías por nuestro lado, por lo que suelen pedir una entrada superior

En definitiva, una hipoteca variable es más flexible y barata, pero requerirá mayor compromiso por nuestra parte y margen de riesgo, mientras que una hipoteca fija es más segura, pero también más cara y rígida.

¿A qué plazo pedir mi préstamo hipotecario?

Otro factor muy importante a tener en cuenta a la hora de contratar una hipoteca es el plazo en el que la pagaremos. Y es que como en todo tipo de préstamos, los índices de referencia y los intereses se aplican anualmente, por lo que cada año sumado, significan más intereses a pagar, pero una cuota menor.

Como con cualquier préstamo, lo ideal es encontrar un balance entre una cuota que podamos asumir y un plazo que no sea elevado. En una hipoteca, además, hablamos de plazos de devolución de décadas, por lo que la edad a la que la contratemos es un factor fundamental.

Por ejemplo, si adquirimos una hipoteca con 20 años, puede ser buena idea decidir pagarla en un plazo de 40 años. Podremos haber liquidado la hipoteca a la edad de 60 años, donde podremos disfrutar nuestra jubilación sin tener que preocuparnos de la cuota del préstamo hipotecario.

No obstante, cada vez la sociedad es menos estable y los jóvenes se emancipan más tarde, además de que el acceso a la vivienda de compra es más complicado. Por ello, no es descabellado adquirir nuestra primera hipoteca teniendo cerca de 40 años, por lo que acabaríamos terminado el pago cuando seamos ancianos.

Comprar una casa es un sueño para muchos. No obstante, si no crees ser capaz de pagar tu hipoteca en 30 años y no tienes pensado legar la propiedad a tu familia, puedes valorar la opción de alquilar, ya que a fin de cuentas, pagarás la hipoteca por el resto de tu vida . Además, cada vez menos bancos ofrecen hipotecas a más de 30 años, e insistimos que a mayor plazo, más intereses.

Tipos de índices de referencia hipotecario

Habrás visto que nos referimos al Euríbor como índice de referencia para calcular los intereses de una hipoteca fija o variable. Y es que éste es el índice por excelencia que se usa en Europa para calcular los precios de las hipotecas.

Este índice, acrónimo de Euro Interbank Offered Rate, se calcula en base a los intereses promedio que aplican los bancos a las operaciones de préstamo que realizan entre ellos a nivel europeo. Es publicado por el Banco de España en el BOE diariamente.

Si estás al tanto de las noticias, habrás visto que el Euríbor lleva años en negativo. ¿Significa ésto que el banco nos devolverá dinero? Lamentable y previsiblemente, no es así ya que los bancos siempre tienen un mínimo de interés que tendremos que pagar.

No obstante, existen otros tipos de referencia, menos usados pero que son posibles, ya que no exista una ley que obligue a aplicar el Euríbor. Un ejemplo son las hipotecas basadas en el IRPH.

Alternativas a la hipoteca

Como has podido ver en el punto acerca del plazo para adquirir una hipoteca, no siempre será la mejor idea. Y es que aunque tener una casa sea nuestro sueño, tenemos que ser realistas y asumir que no siempre es posible. Aunque nuestro sitio es un comparador de hipotecas y nos gustaría que encuentres la que necesitas, también queremos que seas realista.

Vivimos tiempos convulsos. No sólo hemos pasado ya una gran recesión y crisis económica, si no que también una sanitaria. Y es que a nuevos desafíos, toca ser ingeniosos. Y puede que ello incluya poder tener una casa, pero no mediante los medios habituales.

Las alternativas a una vivienda hipotecada pueden ser:

- Alquiler. La opción más obvia, especialmente si no gozamos de estabilidad económica hasta cierta edad, y no planeamos tener una familia. Eso sí; los precios de los alquileres también están al alza, así que calcula si te es rentable alquilar una vivienda al precio más caro que si la hipotecases, aunque tengas que adelantar el 20% del valor.

- Co-Housing. Cada vez más popular en las grandes ciudades europeas, adquirir una casa de grandes dimensiones entre varias personas es una buena opción. A fin de cuentas, muchas veces los metros cuadrados no son los que más encarecen el edificio, y en Londres es común ver mansiones victorianas donde viven varias familias.

- Alquiler con opción a compra. Un «viejo conocido» que muchas veces se nos olvida. Este tipo de alquileres son ideales si nuestra casa o piso es el que deseamos, pero no tenemos claro cuándo podremos adquirirlo.

- Rentabilidad en tu hipoteca. Otra opción es adquirir tu propiedad hipotecada, pero en vez de mudarte a ella en cuanto te concedan la hipoteca, rentabilizarla como apartamento turístico o negocio, haciéndote no sólo pagar la hipoteca si no quizás ganar algún beneficio.

Preguntas Frecuentes

La facilidad con la que se otorga una hipoteca no suele venir dada por el banco, si no por nuestro perfil, exigencias y capacidad de liquidez. Por ejemplo, si pedimos la hipoteca al banco donde nunca hemos fallado un recibo y adelantamos un 40% del valor total del inmueble, es muy probable que no tengamos problemas, mientras que si contamos con un 20% del Valor Total de un inmueble muy caro a un banco con el que hemos tenido deudas, es poco probable que recibamos una respuesta afirmativa.

De nuevo, no existe un préstamo hipotecario perfecto para todos los tipos de clientes e hipotecas. Te animamos a que uses nuestro comparador de hipotecas, ya que dependerá no sólo de los intereses que tengas que pagar, si no de sus condiciones, si se trata de hipoteca fija o variable y de si nos aceptarán la solicitud.

Una hipoteca a plazo fijo es una hipoteca cuya tasa de interés se calcula en base al Euríbor aplicable a la fecha de la firma del contrato, cuyo importe no variará independientemente de que el índice Euríbor si lo haga. Suelen ser más caras y difíciles de amortizar, pero la cuota siempre será la misma.

Una hipoteca de tipo variable es aquella que actualiza el porcentaje del Euríbor que aplica a sus comisiones cada cierto tiempo, normalmente a 12 meses. Suelen tener un porcentaje añadido menor que las hipotecas a plazo fijo, y son más fáciles de amortizar, pero podemos llevarnos sorpresas si el Euríbor sube.