Encuentra préstamos personales baratos

En Top5Credits hemos buscado los mejores préstamos personales baratos y rápidos en el mercado. Y no solo eso; también los hemos probado y analizado uno a uno, para que puedas encontrar fácilmente el banco, prestamista o bróker de créditos que mejor se adapte a tus necesidades.

¿Por qué confiar en Top5Credits?

En Top5Credits contamos con un equipo de colaboradores que revisan cada préstamo desde la solicitud hasta recibir la oferta. Nuestro equipo tiene experiencia en todo tipo de créditos, por lo cual están calificados para saber cuáles ofrecen las mejores o peores opciones en base al mercado. Puntuamos los créditos en base a nuestra guía de calidad, no en base a nuestras colaboraciones con ellos. El equipo que realiza las reseñas es ajeno a las posibles colaboraciones que podamos tener con la entidad financiera.

- Amplia experiencie en el sector

- Nuestros colaboradores revisan el proceso de solicitud personalmente

- Reseñas honestas

Filtros ![]()

Actualizado 29. marzo 2025

| Cantidad Solicitada | 50 - 60.000 € |

| Plazo | 3 - 96 meses |

| TAE | 4.02 - 289.00% |

- Sin comisiones

- Respuesta inmediata

- 100% online

| Cantidad Solicitada | 100 - 10.000 € |

| Plazo | 61 - 90 días |

| TAE | 0.00 - 36.00% |

- Para todo tipo de clientes

- Servicio gratuito

- Ofertas acordes a nuestras exigencias

- Ausencia de Atención al Cliente

| Cantidad Solicitada | 100 - 5.000 € |

| Plazo | 1 - 60 meses |

| TAE | 0.00 - 36.00% |

- Primer préstamo gratis

- Acepta ASNEF

- Altas tasas de aprobación

| Cantidad Solicitada | 200 - 75.000 € |

| Plazo | 2 - 239 meses |

| TAE | 0.00 - 36.00% |

- Gestión 100% online

- Conecta de forma fácil y segura

- Respuesta inmediata

| Cantidad Solicitada | 100 - 1.500 € |

| Plazo | 91 - 120 días |

| TAE | 0.00 - 36.00% |

- Acepta ASNEF

- Primer préstamo gratis

- 94% de solicitudes aprobadas

| Cantidad Solicitada | 50 - 1.000 € |

| Plazo | 91 - 180 días |

| TAE | 0.00 - 3752.00% |

- Mayor control de tu privacidad

- Primer crédito gratuito

- Servicio gratuito

| Cantidad Solicitada | 100 - 5.000 € |

| Plazo | 1 - 60 meses |

| TAE | 0.00 - 390.00% |

- Varias ofertas con una solicitud

- Gran porcentaje de aprobación

- Primer préstamo de hasta 300€ gratis.

Top5Credits.com es un website 100% gratuito con el propósito de suministrar información útil y de valor al usuario. Comparamos préstamos y los analizamos de manera objetiva. Para mantener nuestros servicios gratuitos, obtenemos comisiones de los bancos y prestamistas por cada usuario que les redirigimos. El ratio de compensación afecta directamente el orden del listado de colaboradores.

Analizamos préstamos personales baratos y rápidos

Con nuestro comparador de préstamos online podrás encontrar los préstamos baratos y rápidos que necesitas. Podrás filtrar los préstamos por su rapidez, su tipo de interés o la cantidad a solicitar. Todos los préstamos que mostramos han sido previamente analizados y comprobados por nuestros expertos. Podrás leer sus opiniones, honestas y objetivas, al pulsar «Leer más» y luego «Leer opinión».

Nuestros analistas han tomado en cuenta todas las características del préstamo, como sus condiciones, intereses o posibles usos del mismo. Todos los préstamos que mostramos han sido previamente solicitados por nuestros expertos, así que dispondrás de toda la información sin tener que arriesgarte tú mismo, asegurándonos también de que son productos confiables. Hemos recopilado los puntos fuertes y débiles de cada crédito, así como todo el proceso de solicitud.

Encontrar los préstamos baratos y rápidos que necesitas es sencillo con Top5Credits. Te ayudamos a encontrar el préstamo ideal. Prueba nuestro comparador de préstamos y escoge el mejor crédito para ti.

¿Cómo encuentro el préstamo personal más barato?

En Top5Credits nos hacemos uso de dos tácticas principales para conseguir listar los préstamos más baratos, rápidos y seguros de la red.

Por la vía tecnológica, compilamos grandes datos de los diferentes productos crediticios del mercado. Importes máximos y mínimos, intereses, requisitos, plazos de ingreso… todos estos datos los almacenamos en nuestra base de datos. Luego, cuando un usuario se registra, cotejamos sus datos con los de las financieras y bancos. De esta manera, nos aseguramos que el usuario recibe las 5 mejores ofertas, tanto en base a sus exigencias como a su perfil.

Por la vía humana, a la hora de compilar los datos, no nos conformamos con la publicidad o las promesas que las financieras hacen. En lugar de ello, analizamos cada producto uno por uno, realizando todo el proceso de solicitud de préstamo de principio a fin. Con esto no solo ayudamos al usuario a conocer cómo funciona el proceso de manera detallada, si no que verificamos que los préstamos son fiables, no son engañosos y cumplen sus promesas. Y si no lo hacen, lo decimos.

De esta manera, podemos saber si un préstamo es realmente barato, o se trata de unos buenos números que maquillan un resultado más caro del que pareciera. Al analizar detalle a detalle el producto, sabemos qué pagaremos realmente. Recogemos nuestras impresiones y opiniones en los análisis, a los que podrás acceder pulsando «Leer Más» en el comparador.

Definición de préstamo personal

Primero, tendremos que aprender a definir qué es un préstamo personal. Aunque parezca sencillo, hay que aclarar qué es un préstamo personal primero, ya que muchas veces es un término que se presta a confusión.

Un préstamo personal es, en todos los casos, un préstamo otorgado por parte de una entidad a un individuo con una finalidad exclusiva al consumo. Es por esto por lo que los préstamos personales también son llamados préstamos al consumo. Aunque el préstamo tenga una finalidad específica (adquirir un coche, un equipo informático, un televisor…), su finalidad siempre será un bien de consumo.

Esto cambia cuando hablamos de préstamos cuyo fin es exclusivamente la adquisición de una vivienda. En estos casos, estamos hablando de un préstamo hipotecario. Este tipo de préstamos se rige bajo unas normas diferentes. Por ejemplo, mientras que las comisiones de un préstamo personal se rigen bajo el TAE, los de una hipoteca se consideran siempre en base al Euríbor.

Tampoco se consideran préstamos personales aquellos préstamos destinados a una sociedad, como puede ser un préstamo para una empresa. En esta página nos centraremos en préstamos personales, haciendo hincapié en los préstamos personales baratos, por lo que si es tu caso, sigue leyendo.

Préstamos personales añadidos recientemente

| Fecha de Publicación | Nombre del Préstamo | TAE | Importe Máximo |

|---|---|---|---|

| 2023/09/06 | Plazo Credit | 0% – 36% | 2,000€ |

| 2023/09/04 | Preslo | 0% – 36% | 1,000€ |

| 2023/09/01 | Microcréditos24 | 0% – 36% | 2,000€ |

| 2023/08/31 | PrestamosOnlineYa | 0% – 36% | 1,000€ |

| 2023/08/29 | Fineria | 0% – 203.72% | 1,500€ |

| 2023/08/28 | Pezetita | 0% – 36% | 10,000€ |

| 2023/08/25 | Lea Bank | 4.02% – 19.56% | 25,000€ |

| 2023/08/24 | Finteres | 4.75% | Desconocido |

| 2023/08/23 | Revolut | 0% – 3.7% | Desconocido |

| 2023/08/22 | InbestMe Roboadvisor | 2.4% | Desconocido |

| 2023/08/22 | Resuelve Tu Deuda | Desconocido | Desconocido |

| 2023/08/21 | Loaney | 0% – 418.7% | 600€ |

| 2023/03/03 | TF Bank | 8.95% – 19.95% | 20,000€ |

| 2022/09/07 | Azlo | 4,472.55% | 300€ |

| 2022/05/19 | Avinto | 0% – 9809.79% | 850€ |

| 2022/03/21 | Oney | 6.11% – 11.46% | 35,000€ |

| 2022/03/17 | Arbor | 7.99% – 79.38% | 15,000€ |

| 2022/02/15 | Wizink | 0.20% – 21.99% | Desconocido |

| 2021/11/02 | Bank Norwegian | 5.99% – 14.92% | 50,000€ |

¿Cuándo consideramos que un préstamo es barato?

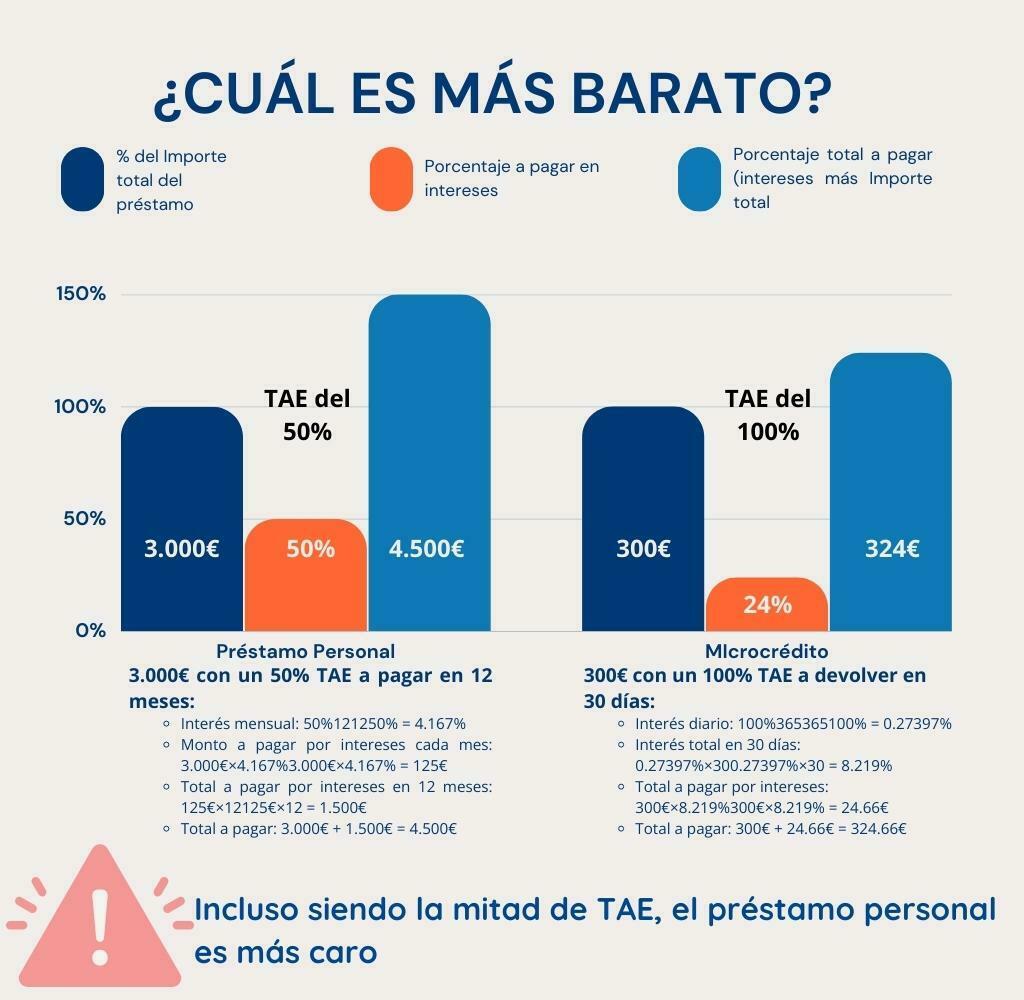

Si no somos conocedores del mundo de las finanzas, lo más normal es que no sepamos cuándo estamos pagando mucho o poco. Normalmente la única pista que nos dan los prestamistas es el TAE, un porcentaje que puede que no nos diga nada. ¿Es un 6% mucho, o poco? Por increíble que parezca, un 6% TAE a pagar en 10 años es mucho más que un 12% a pagar en un mes. Y eso que no hablamos de posibles gastos no reflejados en el TAE.

BARATO

- TAE baja

- Plazo de devolución corto

- Importes grandes

CARO

- TAE alta

- Plazo de devolución largo

- Importes pequeños

¿Cómo saber si el préstamo es barato?

Sabemos que suena complicado, pero simplemente con que tengas unos conceptos claros y prestes especial atención a ciertos detalles, podrás saber cuándo estás pagando más o menos.

- TAE. La Tasa Anual Equivalente es un índice que debe ser mostrado por ley en cualquier préstamo al consumo. Este porcentaje incluye todas las comisiones asociadas al préstamo, y cuánto pagarás respecto al importe solicitado en un año. Siempre debe ser el primer índice que debes consultar. Normalmente, un TAE por encima del 20% es elevado, y por encima del 29% se puede llegar a considerar usura.

- Plazo a pagar. Como decimos, el TAE es anual. Por lo cual, no significa el total que vayas a pagar. Por ejemplo, un TAE del 10% a pagar en 10 años, significa que al final pagarás dos veces el importe solicitado. En cambio, un TAE del 50% a pagar en un mes, significa que pagarás menos del 5% del total del préstamo.

- Costes extra. Aunque el TAE refleja todas las comisiones asociadas al préstamo, como las de apertura o estudio, pueden haber otros gastos que, a pesar de no formar parte del préstamo en sí, son un condicionante para contratarlo. Por ejemplo, un seguro, el alquiler de tu propio coche en caso de un préstamo con garantía, etc.

Como puedes ver, estos son los tres factores principales que has de tener en cuenta. Por lo tanto, es imposible dar unos números mínimos por los cuales un préstamo pueda considerarse barato o no. No obstante, nuestra recomendación es la siguiente:

- Para préstamos personales de más de 12 cuotas, un TAE muy barato es inferior al 10%

- Para micropréstamos rápidos a pagar en menos de 12 cuotas, un TAE muy barato es inferior al 25%

Por supuesto, tendrás que analizar cada préstamo en concreto, ya que cada producto tiene condiciones diferentes. Además, tu situación personal puede afectar lo que podemos considerar barato o no. Por ejemplo, si formas parte de un fichero de morosos como ASNEF, el precio a poder contratar un préstamo con ASNEF disparará los costes, ya que las financieras que otorgan estos créditos aumentan sus intereses para amortizar pérdidas por impago.

¿Quiénes ofrecen los préstamos más baratos?

Como decimos, no podemos simplemente decir que cierto banco ofrece los mejores precios. Cada persona tiene una situación personal y financiera diferente, así como necesidades. Además, esto puede cambiar con el tiempo, ya que bancos o financieras que solían dar buenos préstamos pueden cambiar sus condiciones debido a la alta competitividad.

Cada préstamo es diferente ya no solo por su modalidad (micropréstamos, reunificación de deudas, préstamo para viajes…), si no por el propio cliente. Muchos bancos modificarán su oferta final en función a la solvencia crediticia del cliente en cuestión. No es lo mismo si tienes unos ingresos regulares, buena relación con el banco desde hace años, que si formas parte de listas de morosos y pides tu primer crédito.

Aunque este artículo no podrá decirte exactamente qué banco será más barato para ti, recuerda que para ello tienes el comparador de préstamos, nuestras opiniones y por supuesto nuestro Top 5. No obstante, sí que podemos darte unas pistas para saber qué tipo de producto puede ser el que necesites y el que te haga disponer del préstamo personal más barato.

1️⃣ Bancos y Cajas tradicionales. Sin duda alguna, ofrecen los TAEs más bajos del mercado, ya que rara vez superan el 20%. Por contra, son entidades basadas principalmente en el negocio de las cuentas corrientes, y no suelen ser los más ágiles. Además, rara vez ofrecen micropréstamos.

3️⃣ Banca online. Aunque también tienen TAEs bajos, como la tradicional, suelen ser más rápidos y menos burocráticos. Aunque baratos, tampoco llegan a TAEs tan bajos como las entidades tradicionales.

3️⃣ Micropréstamos. Piensa que cuando pagas intereses por un préstamo, estás pagando por sus servicios. Con los micropréstamos sucede que su velocidad y falta de burocracia tiene un coste extra. Esto hace que sus TAEs sean bastante elevados. No obstante, tienen peor fama de la que merecen, como explicaremos más adelante.

4️⃣ Líneas y Tarjetas de Crédito. Lo barato que pueda ser un crédito en este tipo de productos dependerá muchísimo de la entidad y de cómo lo pagues. Algunas financieras o bancos pueden ofrecerte una Tarjeta Oro sin coste o con un coste reducido de mantenimiento, que no aplicará comisiones a no ser que aplaces el pago. En este caso hablamos de préstamos prácticamente gratis, por lo que son la mejor opción si sus límites, que no suelen ser altos, te bastan. Lo que sucede en todos los casos es que las Líneas y Tarjetas de Crédito, si aplazamos el pago, son excesivamente caras.

5️⃣ Brókers de préstamos. Al no ser ellos quienes te faciliten el préstamo directamente, lo barato o no que sean dependerá muchísimo del cliente y las ofertas que reciba. Siempre recomendamos probar pues a veces contienen buenas ofertas exclusivas para usuarios referidos, y es un servicio completamente gratuito.

6️⃣ Préstamos con ASNEF, sin nómina… Con este tipo de créditos pasa como con los micropréstamos: pagas un extra por el riesgo que asume la entidad al otorgarte un crédito sin garantías. Esto significa que, efectivamente, no son préstamos baratos. No obstante, si lo necesitas y es tu situación, puedes seguir comparando para conocer cuál es el que te saldrá más a cuenta.

Requisitos para los préstamos personales baratos

No existe una fórmula mágica para conseguir el mejor precio. No obstante, sí que hay unos mínimos que debes cumplir para que tu préstamo pueda ser concedido, ya sea caro o barato.

- Ser mayor de 18 años.

- Residir en España

- Tener tu Documento de Identidad en vigor

- Tener una cuenta corriente donde depositar el crédito o domiciliar el pago.

- Capacidad de afrontar la deuda.

Si cumples con estos requisitos, podrás tener un crédito en cualquier banco o financiera española o que opere en España. Lo que deberías evitar para que tu crédito se encarezca es lo siguiente:

| ❌ Deudas acumuladas. Si mensualmente parte de tu capital va a un gran número de deudas, las entidades pueden decidir aumentar sus comisiones para asegurar que no tendrán pérdidas en caso de que no puedas pagar alguna de tus deudas. Recuerda que siempre puedes unificar tus deudas en un crédito de reunificación de deudas. ❌ Pertenecer a un fichero de morosos. Nunca es buen síntoma que hayas sido incapaz de asumir tus deudas en el pasado y sigas arrastrándola. Esto encarecerá en préstamo en caso de que la entidad te acepte. ❌ Pocos ingresos. Poca solvencia significa un gran riesgo de impago, por lo que la entidad puede aumentar sus comisiones para paliar posibles pérdidas. ❌ Muchas personas a tu cargo. Tener muchos hijos con no tantos ingresos supone que tus prioridades no serán siempre afrontar la deuda, lo cual es comprensible. Pero esto no agrada a las financieras. ❌ Falta de garantías. Carecer de un aval, una garantía en forma de bienes, un contrato fijo, etc., te convertirá en un cliente de riesgo, por lo que las comisiones seguramente subirán. |

También hay ciertos factores que los bancos agradecen. Estos son los siguientes:

| ✅ Cónyuges. No es que las financieras sean unas románticas; es que tener una persona que pueda ayudarte a paliar la deuda siempre da confianza. ✅ Buen historial crediticio. Un pasado intachable agrada a las financieras y bancos. Si solicitas un crédito a una entidad a la que ya has devuelto sus créditos en el pasado seguramente te abra las puertas a interesantes descuentos. ✅ Estabilidad laboral. Llevar fijo en tu empresa durante 20 años dará garantías al banco de que tu situación es estable, más que si has encadenado trabajos mensuales durante los últimos años. ✅ Tener una hipoteca. Aunque parezca contradictorio, tener una deuda hipotecaria no significa, a ojos del banco, que arrastres mucha deuda. Más bien, significa que otro banco ha ganado tu confianza. |

Préstamos personales baratos

Cuando hablamos de préstamos personales, muchas personas piensan automáticamente en los minicréditos: pequeñas cantidades de dinero que se prestan a corto plazo y que suelen tener tasas de interés elevadas. Sin embargo, el mundo de los préstamos es vasto y existen muchas otras opciones que ofrecen tasas más bajas y plazos de devolución más flexibles.

Los beneficios de éstos sobre los microcréditos son los siguientes:

- Tasas de interés más bajas: A diferencia de los minicréditos, que se caracterizan por sus tasas elevadas, los préstamos personales suelen tener tasas más competitivas. Esto puede traducirse en ahorros significativos a lo largo del tiempo.

- Plazos de devolución flexibles: Es posible encontrar préstamos con plazos que van desde varios meses hasta varios años. Esto permite acomodar las cuotas según las capacidades y necesidades del solicitante.

- Cantidades mayores: Mientras que los minicréditos suelen ofrecer cantidades pequeñas, con un préstamo personal es posible acceder a sumas más significativas, ideales para proyectos de mayor envergadura.

- Menos costos ocultos: Los préstamos personales suelen ser más transparentes en cuanto a comisiones y costos adicionales, mientras que los minicréditos pueden tener cargos sorpresa.

A continuación te indicamos cómo encontrar el préstamo personal más barato:

- Comparar diferentes entidades: No todos los bancos o instituciones financieras ofrecen las mismas condiciones. Es fundamental comparar diferentes ofertas para encontrar la más adecuada.

- Revisar el TAE: El TAE (Tasa Anual Equivalente) es un indicador que refleja el coste real del préstamo, incluyendo intereses y comisiones. Es una herramienta útil para comparar distintas ofertas.

- Negociar condiciones: Dependiendo de la relación con el banco o entidad financiera, es posible negociar tasas de interés o condiciones más favorables.

En conclusión, si estás considerando solicitar un préstamo, no te limites únicamente a los minicréditos. Existen muchas opciones de préstamos personales que pueden ajustarse mejor a tus necesidades y ofrecerte condiciones más ventajosas. Es esencial informarse, comparar y elegir sabiamente.

Cómo pedir un préstamo personal

Tras haber barajad bien todas tus opciones en nuestro comparador o a través de las 5 opciones que te recomendamos, simplemente haz click en el nombre de la entidad bancaria de tu elección. Te redirigiremos hacia la página del prestamista en cuestión, aunque siempre os recomendamos que hagáis click en Leer más, para que podáis consultar nuestro análisis.

En cada análisis encontrarás la descripción del proceso de solicitud de crédito paso a paso. Mientras que muchos productos se pueden solicitar en minutos y desde casa rellenando un formulario, otros puede que requieran tu presencia en sus oficinas.

Por lo general, el proceso de solicitud del préstamo personal sucede de la siguiente manera:

- 👉 Seleccionamos el importe y plazos del préstamo.

- 👉 Nos registramos en el portal del banco, financiera o bróker de préstamos

- 👉 Tras rellenar los formularios pertinentes, recibiremos una oferta de préstamo.

- 👉 En caso de aceptar la oferta, tendremos que facilitar la documentación solicitada (como mínimo, el DNI o NIE)

- 👉 Una vez aprobado, recibiremos el dinero. En algunas entidades lo tendremos en minutos mientras que en otras, tendremos que esperar días.

Como decimos, el proceso puede variar mucho. Pero, por norma general, cuanto menor sea el importe, menores suelen ser los procesos y tiempos de ingreso.

Micropréstamos baratos

Los minicréditos se han establecido como una opción financiera atractiva para aquellos que buscan soluciones inmediatas a problemas de liquidez. Estos pequeños préstamos, concedidos generalmente por sumas no muy elevadas y con plazos de devolución breves, proporcionan un alivio financiero temporal para imprevistos o gastos no planificados.

Características principales de los minicréditos:

- Solicitudes ágiles: Uno de los mayores atractivos de los minicréditos es su proceso de solicitud simplificado, que a menudo permite tener acceso al dinero en poco tiempo.

- Cantidades reducidas: Estos préstamos se otorgan generalmente por sumas pequeñas, a menudo no superando los 1.000 euros, dependiendo de la entidad.

- Devolución en plazo corto: Los minicréditos suelen requerir que se devuelvan en un período corto, comúnmente en 30 días o menos.

- Tasas de interés altas: Por su facilidad y rapidez, estos préstamos tienden a tener intereses más elevados que otros tipos de financiamiento tradicional.

Situaciones ideales para solicitar un minicrédito:

- Emergencias: Ante gastos no planificados, como reparaciones urgentes o facturas médicas.

- Insuficiencia de liquidez temporal: Si a fin de mes tu salario no cubre todos tus gastos y necesitas un pequeño apoyo financiero hasta tu siguiente ingreso.

Recomendaciones al considerar un minicrédito:

- Analiza la urgencia: Asegúrate de que el dinero es esencial y no un deseo momentáneo.

- Compara condiciones: Las entidades pueden tener diferencias significativas en términos y tasas. Siempre es bueno comparar.

- Observa el TAE: La Tasa Anual Equivalente te dará una perspectiva del coste total del préstamo, incluyendo intereses y comisiones.

- Planifica tu pago: Dado que el plazo es breve, es vital tener una estrategia para devolver el dinero en el tiempo acordado y evitar cargos adicionales.

Para concluir, los minicréditos ofrecen una solución rápida a situaciones económicas urgentes. A pesar de su utilidad, es crucial emplearlos con prudencia y solo cuando sea absolutamente necesario.

¿Por qué los micropréstamos son tan caros?

Los microcréditos son un producto que goza de muy mala fama. Todos hemos escuchado historias acerca de familias destrozadas por la deuda, y cómo un crédito de cientos de euros pasa a convertirse a una deuda de miles. Además, el hecho de que sean productos mayormente ofertados por compañías nuevas o nacidas en internet, nos hace ser incluso más desconfiados y esperar un timo por su parte.

Por supuesto, han habido muchas financieras sin escrúpulos, y en la crisis del 2008 el sector bancario no operó como debía. Pero recordamos que la mayoría de estas tragedias sucedieron más bien por culpa de la Banca tradicional y en el sector hipotecario. Los microcréditos, en realidad, no son tan caros.

El TAE que indican no ayuda, ya que podemos encontrar micropréstamos con TAEs de 100% o hasta 1000%. Pero como ya sabemos, el TAE es un porcentaje anual. Esto significa que nunca pagaremos 10 veces el crédito, ya que un micropréstamo nunca tiene plazos de más de unos pocos meses. Por lo cual, los precios no son tan elevados.

De hecho, los micropréstamos nacieron con un fin social, y deberían servir para otorgar crédito a quienes no tienen recursos con la intención de sanear su economía. No obstante, sería mentir no admitir que muchas veces sus comisiones son más caras a nivel porcentual, y que algunas financieras aplican intereses por mora muy elevados. Pero nos guste o no, las financieras son empresas que quieren ganar dinero, y el coste de ofrecer créditos rápidos y en unas horas se traduce en que no sean los productos más baratos.

Intereses de los préstamos

La TAE, o Tasa Anual Equivalente, es un indicador financiero que refleja el coste real de un préstamo o crédito en términos anuales. No se trata solo de la tasa de interés; la TAE engloba tanto los intereses como las comisiones y otros gastos asociados, ofreciendo una visión más completa del costo total del préstamo.

Para quienes buscan préstamos baratos, la TAE se convierte en una herramienta esencial. A simple vista, dos ofertas pueden tener tasas de interés similares, pero al considerar la TAE, uno podría descubrir que uno de esos préstamos tiene comisiones o cargos adicionales que elevan su coste total. Por tanto, al comparar diferentes opciones de financiamiento, es crucial no quedarse únicamente con la tasa de interés nominal, sino profundizar en la TAE para determinar cuál es realmente la opción más económica y ventajosa.

Comisiones incluidas en la TAE

Recuerda que si buscas el préstamo más barato, tendrás que fijarte en la TAE. Siempre deberás fiarte en dicho índice y no en el TIN, que sólo cuenta lo que pagarás extra cada mes, pero no refleja otros gastos asociados.

La TAE reflejará las comisiones totales del préstamo, no solo el importe que se te cobrará mensualmente en caso de que pagues otras comisiones de golpe. Estas pueden ser las siguientes:

- Comisión de Estudio. Representa los gastos del banco para decidir si eres apto o no. Aunque nos suena a algo anticuado en la época del Big Data, muchos bancos que continúan aplicando dicha comisión, sobre todo los tradicionales. Puede ser porcentual o fija, y no está limitada.

- Comisión de Apertura. Se trata del importe que la entidad nos cargará por disponer del dinero en nuestra cuenta. Sigue sonando arcaico y no es común fuera de entidades tradicionales. Puede ser porcentual o fija, y no está limitada.

- Gastos de Notaría. Si se decide que el contrato o algún aspecto del mismo será ante notario, te tocará pagar la minuta.

- Gastos de Peritaje. Si usamos algún bien como garantía, como un vehículo o una propiedad, puede que la entidad necesite tasarla. En este caso, tendrás que hacerte cargo de los gastos del peritaje.

Comisiones no incluidas en el TAE

Hay otro tipo de gastos que no están incluidos en el TAE. Estos pueden ser tres tipos de gastos:

- Comisión por cancelación. En caso de que liquides tu deuda antes de tiempo, el banco puede reservarse el derecho de aplicar la comisión pertinente. Su tope está regulado a un máximo del 1% siempre y cuando sean préstamos personales superiores a 200€. Ten en cuenta que si quieres ahorrar, esta comisión casi siempre es rentable ya que liquidar deuda, a pesar de la comisión, nos ahorrará cuotas.

- Comisión por cambio de las condiciones. Si decides cambiar el titular o alguna condición de tu préstamo, puede que te toque acabar pagando una comisión, representando las gestiones al modificarlo. No está regulado.

- Gastos por productos asociados. Estos gastos son los que más deberías evitar. No se incluyen en la TAE porque no son gastos que surjan del préstamo en sí, pero que contraes a la hora de contratarlo. Por ejemplo, si contratas un seguro de impago al pedir tu crédito, no constará como parte del TAE.

Dudas frecuentes

- ¿Puedo pedir un préstamo personal sin nómina? Sí, ya que tanto autónomos como freelancers pueden optar a ello. Pero si buscas un préstamo barato, tus ingresos deberán estar bien justificados.

- ¿Existen préstamos baratos estando en ASNEF? Como hemos dicho con anterioridad, es posible, pero no son precisamente los préstamos más baratos.

- ¿Es posible pedir un préstamo barato teniendo deudas? Si quieres ahorrar en tus créditos y tienes deuda pendiente, estudia la opción de pedir un préstamo de reunificación de deudas. Eso sí, asegúrate de que las condiciones mejoran tu situación actual y no la empeoran.

- Si soy extranjero, ¿Mi préstamo será más caro? No se puede nunca discriminar por origen. Si resides legalmente en España, tienes los mismos derechos que cualquier ciudadano.

- ¿Qué documentación necesito enviar? Dependerá de la financiera que hayas elegido, pero por norma general siempre se suele solicitar el DNI, aunque algunas fintech más punteras puedan verificar tu identidad telemáticamente mediante Instantor u otras herramientas. No obstante, cuantas más garantías des a la financiera, más confiará en ti y mejores ofertas recibirás.

- ¿Es necesaria la declaración del IRPF? No, pero algunas entidades bancarias pueden solicitarlo, y siempre será una garantía más si quieres ahorrar. No son la mayoría y suelen ser bancos tradicionales, cuyos procesos son más burocráticos pero normalmente presentan mejores condiciones.

- ¿Adelantar o amortizar el pago abarata los préstamos? En la mayoría de los casos sí, y siempre que puedas deberías hacerlo. A pesar de las posibles comisiones, en caso de haberlas, es muy rara la ocasión en la que ahorrarte una cuota no sea provechoso.

- ¿Ser cliente del banco hace el préstamo más barato? No necesariamente, pero puede ayudar. Si tu banco sabe que eres un buen cliente, será él quien te ofrezca suculentas ofertas crediticias.

- ¿Tengo que dar el motivo del préstamo? ¿Influirá en el precio? Muchas veces no será necesario dar el motivo del préstamo. Otras veces la entidad te lo solicitará, aunque generalmente puedes siempre indicar «otros». No obstante, las entidades son más favorables a ciertas razones para pedir un crédito que a otras. Un cliente que pide 10.000€ para compras no da la misma confianza que quien lo pide para reformas del hogar, aunque por supuesto dependerá también de sus ingresos.

- ¿Por qué pueden rechazar mi préstamo? El rechazo de un préstamo puede ser por muchos factores, pero generalmente se debe a que la financiera considera que no podrás devolver el crédito. Puede que formes parte de ASNEF, que tus ingresos sean insuficientes a su juicio o que hayan comprobado que acumulas demasiadas deudas.

- La entidad me pide datos sobre mi trabajo o cónyuge. ¿Es necesario? Es recomendable que, si quieres ahorrar, indiques que vives con tu cónyuge. Como indicamos en secciones anteriores, se trata de una garantía, como tener un buen trabajo. Aunque tener muchas personas a tu cargo sea un hándicap, deberías ser honesto a la hora de pedir un crédito, ya no solo por repercusiones legales si no porque deberías tener un préstamo que puedas asumir.

Trucos para encontrar préstamos personales baratos

Si quieres elegir el mejor préstamo personal en función a tus necesidades, te ofrecemos varios trucos. No solo para encontrarlo, si no para que, una vez lo tengas, consigas sacarle mayor partido.

- No pidas más de lo que necesitas. A veces pedimos un crédito para un ordenador, pero nos tienta subir un poco el importe para añadir ese ratón o altavoces caros. Limítate a pedir lo que realmente necesitas, y amortiza lo que te sobre si la financiera no te deja pedir el importe exacto y has de pedir algo más.

- Compara productos similares. Si has encontrado el préstamo de tus sueños, no te lances tan rápido a la piscina. Puede que hayan productos similares que te convengan aún más. Antes de solicitar, compara todos los productos similares.

- Pide varias ofertas. Incluso leyendo nuestros análisis, puede que la oferta que recibas sea diferente. Puede que hayas comparado bien pero a la hora de recibir una oferta, ésta no sea tan ventajosa como la que otra entidad, a priori con peores condiciones, puede ofrecerte. Pide varias ofertas, ya que mientras no aceptes ninguna, no tendrás ningún compromiso.

- Liquida la deuda lo antes posible. Una vez tengas el préstamo, amortízalo lo antes posible. Cuanto más tardes en pagar un préstamo, más intereses estarás pagando.

- No te fíes del TIN, si no de la TAE. Por ley, todos los préstamos personales deben incluir la TAE, que refleja el total en comisiones a pagar. Pero por motivos publicitarios, muchos préstamos mostrarán el TIN, que sólo refleja las comisiones mensuales, más visible y grande. Ignóralo y ten en cuenta solo el TAE.

- Consulta siempre los Términos y Condiciones. Ahórrate sorpresas y comisiones ocultas leyendo el contrato que vas a firmar. La publicidad o la información que recibas por teléfono o en la web no tiene más peso que el informativo. En los Términos y Condiciones es donde sabrás qué contratas realmente.

- Lee siempre nuestras opiniones. Aunque los números del comparador sean atractivos, cada préstamo es diferente. Quizá ese préstamo con un TAE tan bajo no te conviene ya que te obliga a ser cliente. Ahorra tiempo y dinero leyendo nuestras opiniones antes de decidirte.

¿NECESITAS encontrar un préstamo barAto?

Preguntas Frecuentes

Siempre dependerá de tus necesidades y posibilidades de pago. Por ello, puedes usar nuestro comparador de préstamos personales y comparar la TAE, plazos y límites de más de 40 financieras, así como leer su análisis.

Para ahorrar al pedir un préstamo, tendrás que intentar que la TAE sea la menor posible, y amortizarlo en las menores cuotas que puedas.

Puedes usar nuestro comparador de préstamos para comparar, o bien directamente rellenando nuestro formulario.

Además de comparar los diferentes tipos de interés, puedes acceder a un análisis con opiniones objetivas, pros y contras.