Kreditkarten-Vergleich: Die besten Kreditkarten April 2025

Vergleichen Sie kostenlos die Top-Kreditkarten auf dem deutschen Markt.

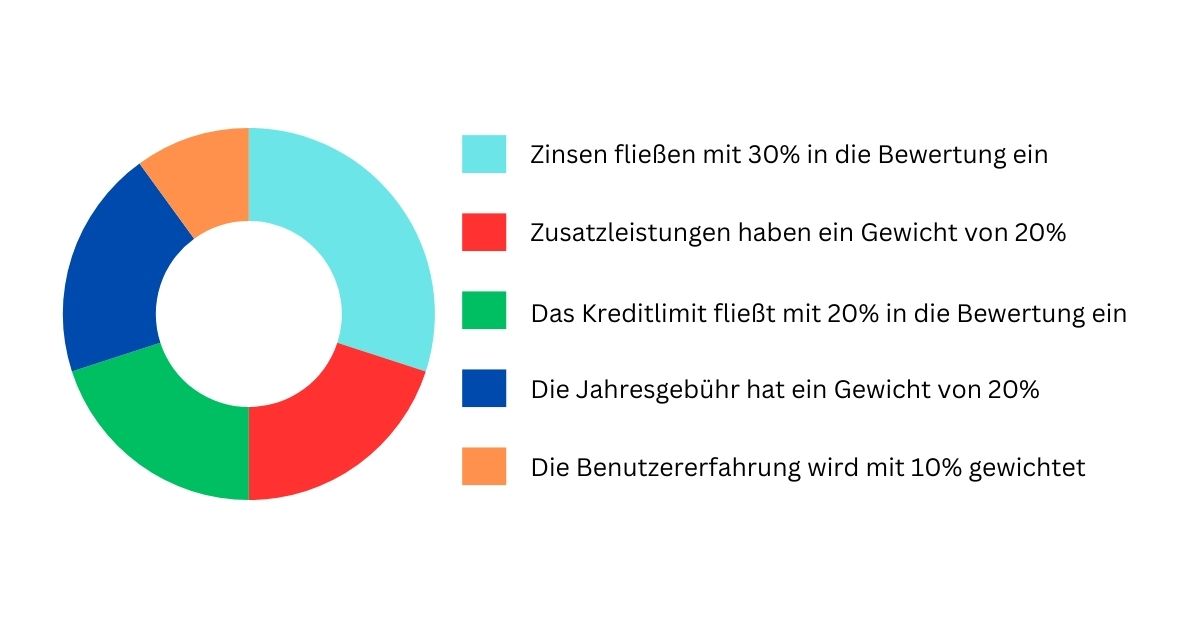

Anhand dieser Kriterien haben wir die beste Kreditkarte ausgewählt

Dieser Test basiert auf Parametern, die wir als repräsentativ für den durchschnittlichen Verbraucher ansehen. Unsere Daten basieren auf der Auswahl von Top5Credits. Alle getesteten Kreditkarten werden anhand ihrer Leistung in verschiedenen Kategorien bewertet, und diese Kategorien werden nach ihrer Wichtigkeit gewichtet:

Aktualisiert 19. April 2025

| Eff. Jahreszins | 24.69% |

| Kreditlimit | 20.000 € |

| Jährliche Gebühr | 0 € |

| Zinsfreie Tage | 46 Tage |

- Ohne Jahresgebühr

- Inklusive Reiseversicherung

- Weltweit gebührenfrei bezahlen

Nur noch ein Schritt zu Ihrer Kreditkarte. Jetzt hier anmelden!

| Eff. Jahreszins | 24.36% |

| Kreditlimit | 4.000 € |

| Jährliche Gebühr | 0 € |

| Zinsfreie Tage | 30 Tage |

- Keine Gebühren

- Hohes individuelles Kreditlimit

- digitales Bezahlen

Nur noch ein Schritt zu Ihrer neuen Kreditkarte. Jetzt anmelden & keine Angebote mehr verpassen!

| Zinsfreie Tage | Flexibel |

| Eff. Jahreszins | 0.00 - 15.00% |

| Jährliche Gebühr | 0 € |

- bis zu 3.36% Zinsen, monatlich ausgezahlt

- Prepaid Debitcard

- Keine SCHUFA-Prüfung

| Kreditlimit | 4.000 € |

| Zinsfreie Tage | Flexibel |

| Eff. Jahreszins | 24.60% |

| Jährliche Gebühr | 0 € |

- ⚡ Bestätigung und Aktivierung in nur wenigen Minuten

- 💶⬅️ 7 Wochen zinsfrei

- ❌ Ablehnung bei negativer SCHUFA

- Ablehnung bei negativer SCHUFA

Nur noch ein Schritt zu Ihrer Kreditkarte. Jetzt hier anmelden!

| Zinsfreie Tage | 30 Tage |

| Eff. Jahreszins | 7.49 - 11.49% |

| Jährliche Gebühr | 0 € |

- Keine Jahresgebühr & keine Kontoführungsgebühr

- 💶⬅️ Bis zu 10% Cashback

- Viele Kontenmodelle verfügbar

- Bargeldabhebungen nur begrenzt kostenlos

Nur noch ein Schritt zu Ihrer Kreditkarte. Jetzt hier anmelden!

| Kreditlimit | 4.000 € |

| Zinsfreie Tage | Flexibel |

| Eff. Jahreszins | 24.60% |

| Jährliche Gebühr | 0 € |

- ⏳✅ Akzeptanz der Kunden innerhalb von 60 Sekunden

- 💶⬅️ Zahlreiche Cashback Aktionen

- 🎥🆔 Einfache Legitimation per Video-Ident

- Ablehnung bei negativer SCHUFA

Nur noch ein Schritt zu Ihrer Kreditkarte. Jetzt hier anmelden!

| Kreditlimit | 2.500 € |

| Zinsfreie Tage | 3 Monate |

| Eff. Jahreszins | 18.77 - 20.47% |

| Jährliche Gebühr | 0 € |

- ✈️🛡️Inkl. Reiseversicherungen

- 💳 Keine Jahresgebühr

- 🌍💰Keine Fremdwährungsgebühr

Nur noch ein Schritt zu Ihrer Kreditkarte. Jetzt hier anmelden!

| Zinsfreie Tage | Flexibel |

| Eff. Jahreszins | 0.00 - 8.56% |

| Jährliche Gebühr | 60 € |

- Bonusprogramm Membership Rewards® Punkte

- Kostenfrei ab dem zweiten Jahr bei regelmäßigem Karteneinsatz

- Exklusive Angebote & Rabatte

- Kostenpflichtig

Nur noch ein Schritt zu Ihrer Kreditkarte. Jetzt hier anmelden!

| Kreditlimit | 5.000 € |

| Zinsfreie Tage | 90 Tage |

| Eff. Jahreszins | 18.90% |

| Jährliche Gebühr | 0 € |

- Hoher Kreditrahmen möglich

- Flexible Rückzahlung

- Sofortauszahlung auf Ihr Konto mit dem CashClick*

Nur noch ein Schritt zu Ihrer Kreditkarte. Jetzt anmelden und keine Angebote mehr verpassen!

| Kreditlimit | 5.000 € |

| Zinsfreie Tage | Flexibel |

| Eff. Jahreszins | 0.00% |

| Jährliche Gebühr | 25 € |

- Auch mit negativer SCHUFA möglich

- Weltweit ohne Fremdwährungsgebühr

- Vor-Ort-Service im Nickel-Shop

- Kontoführungsgebühr

- Monatlich nur 3 kostenlose Bargeldabhebungen

Nur noch ein Schritt zu Ihrer Kreditkarte. Jetzt hier anmelden!

| Zinsfreie Tage | Flexibel |

| Eff. Jahreszins | 5.00% |

| Jährliche Gebühr | 144 € |

- Vorteile bei Buchung von Flugreisen und Mietwagen

- Umfangreiche Versicherungs & Bonuspakete, Membership Rewards® Programm

- Google & Apple Pay möglich

- Kostenpflichtig

Nur noch ein Schritt zu Ihrer Kreditkarte. Jetzt hier anmelden!

| Zinsfreie Tage | 56 Tage |

| Eff. Jahreszins | 23.43% |

| Jährliche Gebühr | 56 € |

- 🛡️✈️ Beste Absicherung auf Reisen

- 📅 Großzügiges Zahlungsziel von bis zu 8 Wochen

- 👤 Individuelles Kreditlimit

- 59€ Jahresgebühr

- Ablehnung bei negativer SCHUFA

Nur noch ein Schritt zu Ihrer Kreditkarte. Jetzt hier anmelden!

| Zinsfreie Tage | 56 Tage |

| Eff. Jahreszins | 23.43% |

| Jährliche Gebühr | 99 € |

- Exklusive Leistungen beim Reisen und Shoppen

- Weltweit kostenlos einsetzbar

- Mietwagen-Versicherung & Warenschutz

- Hohe Jahresgebühr

Nur noch ein Schritt zu Ihrer Kreditkarte. Jetzt hier anmelden!

| Zinsfreie Tage | 30 Tage |

| Eff. Jahreszins | 9.40% |

| Jährliche Gebühr | 108 € |

- Umfassendes Versicherungspaket inklusive

- 200€ Prämie für Neukunden*

- Weltweit kostenlos bezahlen & Geld abheben

- 9€ Kartengebühr / Monat

Nur noch ein Schritt zu Ihrer Kreditkarte. Jetzt hier anmelden!

| Kreditlimit | 20.000 € |

| Zinsfreie Tage | 30 Tage |

| Eff. Jahreszins | 24.69% |

| Jährliche Gebühr | 72 € |

- Inklusive Hilton Gold Status

- 0€ für Bargeldabhebungen und Auslandseinsatz

- Reiseversicherungen inklusive

- Hohe Jahresgebühr

Nur noch ein Schritt zu Ihrer Kreditkarte! Jetzt anmelden und keine Angebote verpassen.

| Zinsfreie Tage | 30 Tage |

| Eff. Jahreszins | -1.00% |

| Jährliche Gebühr | 0 € |

- Cashback bei jeder Bezahlung

- Ohne Fremdwährungsgebühr

- inkl. Depot

- Kontoeröffnung bei UnitPlus Pflicht

Nur noch ein Schritt zu deiner Kreditkarte. Jetzt anmelden und keine Angebote mehr verpassen!

Kreditkarte online beantragen? – So geht’s!

Vergleichen Sie Anbieter und finden Sie die passende Karte für Ihren Bedarf. Sie haben das passende Angebot gefunden? Na dann nichts wie los zur Onlinebestellung!

1. Ausfüllen des Onlineantrags

Um eine Kreditkarte zu beantragen, werden in der Regel die folgenden Daten abgefragt:

- Vor- und Nachname

- Geburtsdatum

- Wohnort

- Arbeitsverhältnis und ggf. Einkommen

- Kontaktdaten

2. Überprüfung des Antrags durch den Kreditkartengeber

Haben Sie das Formular vollständig ausgefüllt, prüft die Bank Ihren Antrag. Sobald dieser bewilligt wurde, erhalten Sie alle wichtigen Antragsunterlagen per PDF zum Download oder, bei einzelnen Kreditinstituten, per Post.

3. Legitimierung per Video-Ident

Bevor eine Kreditkarte bewilligt wird, müssen Sie in den meisten Fällen Ihre Identität bestätigen. Zum Identitätsnachweis ist ein Personalausweis oder ein anderes Ausweisdokument erforderlich. Dank dem Videoident-Verfahren ist die Legitimierung aber denkbar einfach. Sie können dies in wenigen Minuten über erledigen und müssen dazu nicht einmal das Haus verlassen. Für das Video-Ident-Verfahren benötigen Sie einen Computer oder ein Smartphone mit Kamera, sowie einen Internetanschluss.

Als Alternative können Sie den Identitätsnachweis auch per Post erledigen. Mit dem Postident-Verfahren erfolgt die Legitimierung innerhalb weniger Tage, indem Sie mit Ihren ausgefüllten Postident-Coupon und einem gültigen Personalausweis oder Reisepass in einer Postfiliale vorlegen.

4. Unterschreiben des Antrags

Um den ganzen Papierkram zu umgehen, ist es am einfachsten, wenn Sie Ihren Kreditkartenantrag mit Hilfe einer digitalen Signatur unterschreiben und das Ganze per Videoident abschließen. Die elektronische Signatur zählt dabei genauso wie Ihre händische Unterschrift. Der Vorteil ist, dass Sie nichts drucken müssen, und Sie sparen sich Zeit, da alles direkt an die Bank weitergeleitet werden kann. Natürlich ist es immer noch möglich, die Unterlagen auf dem Postweg an die Bank zu senden.

5. Erhalt der Kreditkarten und Geheimzahl

Wurde alles von der Bank überprüft und dem Antrag stattgegeben, so erhalten Sie nach wenigen Tagen Ihre Kreditkarte per Post. Wundern Sie sich nicht, wenn dieser Brief ohne die Geheimzahlen kommt, denn diese werden aus Sicherheitsgründen separat verschickt.

Vorteile eine Kreditkarte kurz zusammengefasst

Die Kreditkarte ist ein modernes und praktisches Zahlungsmittel. Sie können mit Ihrer Visa- oder Mastercard bequem direkt zahlen oder Bargeld am Automaten abheben. Dies ist besonders praktisch, wenn Sie im Ausland sind, da nicht alle Geldautomaten und Zahlungsgeräte die deutsche Girocard akzeptieren.

Zudem gewährt Ihnen die Bank über die Kreditkarte einen Verfügungsrahmen in individueller Höhe. So bleiben Sie auch dann finanziell flexibel, wenn einmal größere Anschaffungen anstehen oder es am Monatsende einmal eng wird. Diesen Kreditrahmen können Sie bequem innerhalb einer vorgegebenen Frist zurückzahlen. Erst nach Ablauf dieser Frist fallen Zinsen auf den Betrag an.

Kreditkarten eignen sich außerdem perfekt für sichere Online-Einkäufe oder das Bezahlen von Flügen und Mietwagen. Auch erwarten einige Autovermietungen oder Hotels die Vorlage einer Kreditkarte bei der Buchung.

Viele Kreditkarten bieten aber noch weitere Vorteile und Zusatzleistungen, wie Reiserücktrittsversicherungen, Flugmeilen oder Cashback-Programme.

Weitere Services genauer unter die Lupe genommen:

Zinsloser Kredit:

Herkömmliche Kreditkarten bieten Ihnen einen Verfügungsrahmen. Dieses Kreditlimit ist für einen festgelegten Zeitraum zinsfrei verfügbar. Das bedeutet, innerhalb von z.B. 30 Tagen fallen für Sie keine Zinsen an, wenn Sie den offenen Betrag innerhalb der Frist zurückzahlen. Haben Sie unaufschiebbare Erledigungen zu tätigen bzw. zu bezahlen, brauchen Sie keine Angst vor unglaublich hohen Zinskosten zu haben. Läuft der Zeitraum jedoch aus, bevor Sie den Betrag rückerstattet haben, müssen Sie mit Zinskosten rechnen. Das gilt auch, wenn Sie eine Kreditkarte mit Teilzahlungsfunktion ausgesucht haben.

Versicherungen und Rabattprogramme als Zusatzleistungen

Wie vorhin schon kurz angeschnitten, ermöglichen Ihnen Premiumkreditkarten Zusatzleistungen, vor allem bei Reisen. Wird Ihnen etwas gestohlen, so kann das Kreditkartenunternehmen mit der Zusatzleistung „Dokumentenservice“ Ihre wichtigen Dokumente sperren lassen und Ihnen helfen, diese wieder zurückzubekommen. Weiterhin sind Auslandskranken-, Reiserücktritts- und Mietwagenversicherungen möglich. Doch auch wenn Sie nicht der reiselustige Typ sind, profitieren Sie mit der Kreditkarte z.B. durch Cashback-Aktionen oder schnelleren Versandoptionen. bei Einkaufstouren.

Doch diese Leistungen haben aber auch ihren Preis: Schwarze Kreditkarten sowie Platin-Karten haben oft deutlich höhere Jahresgebühren.

Onlineshopping und Flüge/Hotels buchen

Noch nie war einkaufen so einfach. Sie müssen nur Ihre Kartennummer und den Sicherheitscode eingeben und schon sind Ihre Bestellungen auf dem Weg zu Ihnen. Genauso funktionierten das Buchen und Bezahlen von Flügen oder Hotels, denn dafür benötigen Sie in den meisten Fällen eine Kreditkarte.

Kontaktloses Bezahlen

Mit der Near-Field-Communication-Funktion (NFC) Ihrer Karte, können Sie bezahlen, ohne dass Sie die Karte in den Bankomaten des Kassenterminals schieben müssen. Bei Beträgen von bis zu 25 € bzw. 50 € wird nicht mal die Eingabe Ihres PINs verlangt.

Kostenlose Bezahlung und Bargeldabhebung weltweit

Einzelne Banken ermöglichen es ihren Kund:innen von überall auf der Welt Bargeld kostenlos abzuheben oder bei der Bezahlung keine zusätzlichen Gebühren zu berechnen. Möchten Sie von einem Bargeldautomaten Geld beheben, können aber Gebühren des Automatenbetreibers verrechnet werden.

Zahlungen via Smartphone tätigen

Sie können fast alle Kreditkarten mit einem Banking-App wie Google Pay oder Apple Pay verknüpfen. Ihr Handy fungiert als Kreditkarte und sie legen es, wie Ihre Karte, auf das Bankomatgerät im Geschäft und schon haben sie bezahlt.

Kosten einer Kreditkarte

Welche Kosten Sie für die Kreditkarte erwarten können, ist ganz von dem Modell und dem Geldinstitut abhängig. Entscheiden Sie sich für eine kostenlose Karte, so bedeutet das, dass Sie keine jährliche Gebühr entrichten müssen. Es können jedoch Gebühren für Bargeldabhebungen oder die Verwendung im Ausland anfallen. Um zu überprüfen, welche Zusatzkosten für die jeweilige Visa- oder Mastercard anfallen, hilft der Kreditkartenvergleich von Top5Credits.

Auf diese Gebühren sollten Sie besonders achten:

Die Jahresgebühr

Einmal jährlich wird Ihnen von einem Verrechnungskonto, das mit einem Girokonto verknüpft ist, ein Betrag abgebucht. Manche Anbieter verlangen überhaupt keine Jahresgebühren, wohingegen bei einigen nur das erste Jahr gratis ist. Befreiungen der Jahresgebühren sind meist mit einem vorgegebenen, jährlichen Mindestumsatz verbunden.

Zahlungsgebühren im Ausland

Es kommt manchmal vor, dass für Sie zusätzlichen Kosten anfallen, wenn Sie die Eurozone verlassen. Banken müssen für die Umrechnung in die Fremdwährung aufkommen – deshalb zahlen Sie Auslandseinsatzentgelt. Möchten Sie trotzdem Geld abheben, verzichten Sie auf Automaten, die eine direkte Umrechnung in Euro anbieten, da der Kurs in den allermeisten Fällen schlechter ausfällt als bei Banken oder Kreditkartenunternehmen.

Geldautomatengebühren

Ob bei der Bargeldbehebung Gebühren entstehen, hängt vom Kreditkartenanbieter sowie vom gewünschten Bargeldbetrag ab. Häufig fallen zwischen 1% und 4% des abgehobenen Betrags an, aber mindestens vier bis sechs Euro. Wie erwähnt gibt es auch Unternehmen, bei denen keine zusätzlichen Kosten verrechnet werden. Jedoch gibt es sogenannte individuelle Entgelte (Surcharges) durch die Geldautomatenbetreiber, die weder von Ihrer Bank noch von jemand anderem rückerstattet werden können. Bevor die Auszahlung durchgeführt wird, zeigt der Automat den zusätzlichen Betrag an und Sie haben die Möglichkeit den Vorgang durchzuführen oder abzubrechen.

Kreditzinsen bei der Kreditkarte

Verwenden Sie den Kreditrahmen Ihrer Visa- oder Mastercard, so müssen Sie mit monatlichen Zinsen auf die noch nicht zurückgezahlte Summe rechnen. Haben Sie vor dem monatlichen Abbuchungsdatum die offenen Kreditkartenbeträge nicht beglichen, müssen Sie die Zinsen bezahlen. Je nach Bank beläuft sich der jährliche, effektive Zinssatz zwischen 6% und 26%.

Kreditkartenkosten auf einen Blick

Jahresgebühr: Die Jahresgebühr, abhängig von der Bank und Kartentyp, beträgt zwischen 0€ und 600€.

Geldabhebung: Bei der Geldabhebung können 0% bis 4% der abgehobenen Summe berechnet werden, oft fällt zusätzlich eine Mindestgebühr von vier bis sechs Euro (bankabhängig) an.

Auslandseinsatzentgelt: Beläuft sich auf max. 2%, aber kann in manchen Fällen auch mehr sein, durch die zusätzlichen Entgelte für eine Barabhebung.

Zinsen: Die Zinsen betragen in der Regel zwischen 6,50% und 22,80% eff. p. a.. Dies ist wieder von der Bank abhängig und nur auf Credit Cards zutrifft.

–

Welche Kreditkarte eignet sich am besten für Sie?

Kreditkarten unterschieden sich in vielerlei Hinsichten. Die erwähnenswertesten sind der Abrechnungsmodus und ob Sie überhaupt einen Anspruch auf eine Kreditkarte haben.

Hier haben wir für Sie fünf Kreditkartentypen genauer unter die Lupe genommen:

Charge Card:

Die beliebteste und weitverbreiteste Variante ist die Charge Card. Die Bank stellt Ihnen einen monatlichen Verfügungsrahmen bereit, der Betrag, der schlussendlich wirklich ausgegeben wurde, zieht die Bank am Ende des Monats, von dem mit der Karte verknüpfen Girokontos, ein.

Debit Card:

Bei dieser Art der Kreditkarte gibt es keinen Verfügungsrahmen. Alle finanziellen Tätigkeiten und Ausgaben werden direkt vom Girokonto abgebucht.

Kreditkarte oder Revolving Card

Ähnlich wie die Charge Card, ist auch für diese Art über einen finanziellen Rahmen festgelegt. Hier besteht aber die Gelegenheit, den gesamten Betrag am Ende des Monats auf einmal zu bezahlen oder als eine Teilzahlung. Zu erwähnen ist hier, dass bei der Entscheidung einer Teilzahlung Sollzinsen anfallen können. Daher versichern Sie sich bei der Kartenwahl, welcher Abrechnungsmodus festgelegt wurde.

Prepaid Card

Der Kreditrahmen hängt bei diesem Kartentyp von Ihnen ab, denn Sie laden Ihn monatlich auf. Das heißt, sie legen das monatliche Limit fest, können nicht ins Minus geraten und müssen für die Beantragung der Karten keinen Schufa-Nachweis erbringen. Praktisch ist diese Kreditkarte für Student:innen, Personen mit einem geringen Einkommen, aber auch Kinder ab 12 Jahren haben Anspruch darauf.

Daily Charge Card

Ein Mix aus Debit Card und Charge Card. Verfügen Sie auf Ihrem Girokonto nicht über ausreichend Guthaben, so greift der Kreditrahmend der Daily Charge Card ein. Am Monatsende wird die zusätzliche Summe von Ihrem Girokonto abgebucht.

Für welchen Kartenanbieter soll ich mich entscheiden?

Je nach Anbieter unterscheiden sich auch die Kreditkartentypen. Hier geht es eher um die Beliebtheit der Anbieter: Mit Visa und Mastercard werden Sie nirgendwo auf der Welt Probleme haben, wohingegen American Express und Diners Club in Deutschland eher seltener verbreitet sind.

–

Vorteile von Kreditkarten im Ausland

Sind Sie geschäftlich viel unterwegs oder lieben Sie es, neue Orte und Länder zu entdecken? Dann ist eine Kreditkarte eine praktische Lösung, um Bargeld zu vermeiden und einfach mit Ihrer Karte bezahlen zu können.

Deaktivierung der Kreditkarte

Wird Ihnen Bargeld gestohlen, haben Sie keine Chance diese wieder zurückzubekommen. Bei der Kreditkarte hingegen ist das anderes: Bei Verlust können Sie die Karte sperren lassen und somit verhindern, dass Unsummen abgebucht werden.

Im Notfall

Manche Unternehmen bieten Notfalllösungen für den Karteninhaber:in an, wenn die Karte gestohlen wird. Wie zum Beispiel der Bereitstellung von Notfall-Bargeld oder der Ausstellung einer neuen Karte.

Reduzierung der Gebühren

Auch wenn sie sich für eine Karte entschieden haben, die es Ihnen ermöglicht weltweit kostenfrei Geld abzuheben, müssen Sie bei bestimmten Automatenbetreiben mit zusätzlichen Gebühren (Surcharges) rechnen. Versichern Sie sich daher, dass Sie diese Art von Automaten vermeiden. Sie können diese Automaten so erkennen, dass bei dem Auswahlterminal kein Logo Ihrer Kreditkarte zu sehen ist. Ist das jedoch sehr wohl der Fall, können Sie ohne Bedenken auf mögliche Zusatzkosten Geld abheben. Am einfachsten ist es jedoch, von vornherein gleich mit Kreditkarte in Geschäften oder Restaurants zu bezahlen.

Jedoch muss man sich bewusst sein, dass sich die Handhabungen je nach Kreditkartenunternehmen unterscheiden. Bei manchen Anbietern muss die Begleichung der Kreditkartendifferenz manuell erfolgen, wohingegen sie bei anderen automatisch vom Konto abgebucht wird. Bestimmte Kartenanbieter bewerben auch mit der Teilzahlungsfunktion.

Auch hinsichtlich der monatlichen oder jährlichen Pauschalen gibt es Unterschiede. Bei einigen, teureren Anbietern können Verbraucher von speziellen Features wie Reise-, Mietwagen- und Auslandsversicherung profitieren. Bei anderen wiederum ist nichts dergleichen inkludiert, was aber auch zum Vorteil hat, dass Sie sich die Jahresgebühren ersparen.

Im Urlaub: Vor allem, wenn Sie überlegen ins Ausland zu fahren oder sich weiter weg von zuhause eine Auszeit gönnen, beweisen sich zwei Kreditkarten als praktisch. Falls eine Kreditkarte mal nicht funktioniert oder Ihnen gar gestohlen wird, haben Sie immer noch die Möglichkeit auf die zweite zurückzugreifen, ohne sich sorgen zu müssen, wie Sie das nächste Abendessen bezahlen können.

Nicht nur für Kleinigkeiten wie Abendessen oder eine kleine Shoppingtour erweist sich eine zweite Kreditkarte als hilfreich. Müssen Sie Kaution für ein Mietauto oder das Hotel hinterlegen, kann das Ihr Limit schnell ausschöpfen. Haben Sie aber eine zweite Kreditkarte, ist es einfacher, den Kreditrahmen zu erhöhen und den Urlaub ohne weitere Sorgen genießen zu können.

Darauf sollten Sie vor der Abreise achten

Schalten Sie die Kreditkarte fürs Ausland frei

Damit Ihnen während Ihres Aufenthalts nicht die Hände gebunden sind, was finanzielle Tätigkeiten betrifft, fragen Sie am besten zeitgerecht bei Ihrer Bank an, um Ihrer Karte freischalten zu lassen. Geben Sie an, wohin und wann sie verreisen werden, damit Ihnen vor Ort nicht plötzlich die Karte gesperrt wird, auf Verdacht, dass sie gestohlen wurde.

Überprüfen Sie Ihr Kartenlimit

Erlaubt Ihre Bonität, dass Sie das Kartenlimit erhöhen, dann tun Sie das. Sicher ist sicher. Vor allem könnte es bei der Buchung eines Mietwagens oder einer Reservierung im Hotel schwierig werden, wenn Ihr finanzieller Rahmen eher niedrig gehalten wird.

Fremdwährung: Bei der Bank in Deutschland oder doch eher im Ausland?

Sie möchten sich nicht vollkommen ohne Bargeld auf die Reise machen und etwas in der Währung des Ziellands besorgen? Dann machen Sie das am besten vor Ort am Flughafen, indem Sie dort Geld von einem Bankomaten beheben, da der Wechselkurs besser ist als in Deutschland. Ideal ist das natürlich, wenn Sie einen Kreditkartentarif haben, bei dem Sie keine zusätzlichen Kosten für die Bargeldbehebung im Ausland zahlen müssen.

–

Ist eine Kreditkarte sicher?

Die Wahrscheinlichkeit, dass ein Betrüger sich an Ihrer Kreditkarte zu schaffen macht, ist niemals null. Dennoch haben Kreditkarten Sicherheitsmerkmale, die das Risiko für Sie gering halten, wenn Sie am Bankomaten Geld abheben, online einkaufen oder im Supermarkt bezahlen. Durch den Fortschritt der Technologie ist die Kreditkarte aber einem sicheren Zahlungsmittel.

EMV-Chip

Dank des Chips ist es fast unmöglich, dass Karten ausgelesen oder dupliziert werden und das verhindert, dass sie gefälscht werden können. Seit 01.01.2011 ist jedes Kartenunternehmen verpflichtet, den Chip auf die Karte zu geben.

Hologramm

Wie auch bei Banknoten verfügen Kreditkarten über ein Hologramm, das die Duplizierung oder Fälschung sehr schwierig macht. Bei Visakarten stellt das Hologramm eine Taube dar und bei MasterCard-Karten sind es zwei ineinandergreifende Weltkugeln.

Sicherheitszeichen

Nur unter ultraviolettem kommen die Sicherheitszahlen zum Vorschein. Bei der MasterCard sind es die Buchstaben „M“ und „C“.

Kartenprüfnummer

Die Kartenprüfnummer ist auch als CVC2 oder CVV2 bekannt und als diese werden die letzten drei Ziffern auf der Kartenrückseite beschrieben. Bei Onlineeinkäufe dienen diese Ziffern als Verifizierung, ob der Käufer auch wirklich über die Karte verfügt.

–

3D-Secure

Das 3D-Secure Verfahren dient als zusätzlicher Passwortschutz, wenn eine Onlinebestellung getätigt wird. Wird eine Bestellung durchgeführt, öffnet sich ein Zusatzfenster, welches Sie zu Ihrer Bank weiterleitet. Hier wird der 3D-Pin verlangt, um der Kartenzahlung stattzugeben. Ist der Pin korrekt und die Bank hat Sie als Karteninhaber erkannt, kann die Transaktion abgeschlossen und fertiggestellt werden.

–

Kreditkartensicherheit im Alltag

Tragen Sie niemals Ihre Kreditkarte und den dazugehörigen Pin bei sich, sondern bewahren Sie beides getrennt voneinander auf. Seien Sie sich bewusst, dass Ihre Banks Sie niemals nach Ihrem PIN oder TAN fragt, daher geben Sie niemanden diese Informationen weiter. Geben Sie Ihrer Daten nie unvorsichtig weiter und fragen bei Zweifel in Ihrer Bankstelle nach. Haben Sie Ihre Karte verloren oder haben das Gefühl, dass ungewöhnliche Tätigkeiten auf Ihrem Konto nachzuverfolgen sind, so lassen Sie Ihre Karte unverzüglich sperren. Nehmen Sie das Angebot an, wenn Ihre Bank das 3D-Secure Verfahren anbieten.

Wer haftet bei einem Verlust?

Wird eine Kreditkarte gestohlen oder von Ihnen verloren, müssen Sie laut gesetzlicher Regelung 50 € tätigen. Besitzen Sie eine Visa oder MasterCard so bezahlen Sie dank der „Zero Liability Policy“ keinen Cent. Sie haften als Kund:in also nicht, für die unautorisierte Nutzung der Karte.

Bei groblässiger Fahrlässigkeit verliert diese Regelung an Gültigkeit und Sie haften für den gesamten Schaden. Als groblässige Fahrlässigkeit gilt, wenn Sie PIN und Karte gemeinsam aufbewahren oder an leicht zugänglichen Orten, wie einer herumliegenden Brieftasche, aufbewahren.

–

Sperren der Kreditkarte

Zögern Sie nicht Ihre Kreditkarte umgehen sperren zu lassen, wenn Sie einen Verlust oder Diebstahl vermuten. Rufen Sie dazu die allgemeine Notrufnummer, den Sperr-Notruf, an.

Unter 116 116 können Sie ihre Karte sperren lassen und werden im Anschluss an den Kartenanbieter weitergeleitet.

85 % aller Anbieter arbeiten mit der vorhin erwähnten Nummer zusammen. Alternativ können Sie sich aber auch direkt an den Kartenherausgeber wenden. Unter Herausgeber versteht man die Bank oder die Kreditkartenfirma selbst. Visa bietet einen eigenen Sperrnotruf an, obwohl die Firma nicht der Herausgeber ist. In der Tabelle finden Sie alle Rufnummern.

Vergessen Sie nicht sich das Datum und die Uhrzeit Ihres getätigten Anrufes zu notieren um einen möglichen Haftausschluss bestätigen zu können.

–

Voraussetzungen einer Kreditkarte

Wie bereits erwähnt, gibt es gewisse Voraussetzungen, die erfüllt werden müssen, um eine Genehmigung für eine Kreditkarte zu erhalten.

- Die Vollendung des 18. Lebensjahres muss erfolgt sein

- Der Wohnsitz muss sich in Deutschland befinden

- Es muss über eine ausreichende Kreditwürdigkeit verfügt werden, darunter fällt auch das regelmäßige Einkommen

- Eine Bonitätsauskunft muss erfolgen (Kartentyp Credit und Charge)

Bei Prepaidkarten herrscht eine Ausnahme:

Um eine Prepaid-Card zu erhalten, müssen Sie weniger Voraussetzungen erfüllen als bei den anderen Kartentypen, da diese Karte ausschließlich auf Guthaben basiert. Das Sie die Karte selbst aufladen, herrscht kein Risiko für die Bank.

Die Volljährigkeit spielt keine Rolle und ist demnach auch keine Voraussetzung. Die Bank holt sich autonom alles Wissenswerte über die Schufa ein.

Kreditkartenantrag – Alle Fragen und Antworten auf einen Blick

Die Dauer der Übermittlung Ihrer Karte ist in der Regel von Ihrer Bankfiliale abhängig. Zuerst müssen all Ihrer Daten überprüft werden, vor allem via Postident dauert die Verarbeitung bis zu fünf Werktage. Per Videoident beschleunigt sich das Verfahren, aber bis die Bank alle Informationen erhalten hat, können bis zum Erhalt Ihrer Tage sieben bis zehn Werktage vergehen. Nach ungefähr drei weiteren Tagen erhalten Sie den Brief mit Ihrem Sicherheitscode.

Sofern Ihre Bank nicht aus Bonitätsgründen nicht verneint, können Sie ohne weiteres der Besitzer mehrerer Kreditkarten sein. Eine zweite Karte könnte von Vorteil sein, vor allem dann, wenn Sie unterschiedliche Zusatzfeatures zu Ihrer ersten Karte wählen. Beispielsweise kann ein Verbraucher mit einer Karte mit automatischem Rechnungsausgleich in Deutschland kostenlos Bargeld abheben und sich mit einer anderen weltweit kostenlos mit Bargeld am Automaten versorgen, jedoch den Rechnungsausgleich aktiv per Überweisung vornehmen. Haben Sie eine American Express und eine Visa ist es vor allem in Deutschland einfacher mit einer Visa zu bezahlen, da die Möglichkeit besteht, dass nicht alle Geschäfte AMEX akzeptieren.

Normalerweise sollten alle Karten gültig sein, wenn Sie eine Reise in die USA planen. Trotzdem kann eine Prepaid-Card zu Problemen führen, da diese nicht über eine Hochprägung verfügt und das manche Kartenlesegeräte in Amerika nicht erkennen. Auch bei der Mietwagenbuchung kann es zu Schwierigkeiten führen, da ein gewisser Betrag als Kaution hinterlegt werden muss und das für Prepaid-Cards nicht möglich ist. Diese Probleme können aber durchaus in anderen Ländern genauso auftreten. Im Gegenzug dazu werden Charge- oder Credit Cards fast überall akzeptiert.

Beide dieser Karten werden über Partnerbanken vertreten und herausgegeben. Beider dieser Kreditanbieter verfügen über eine große Akzeptanz in mehr als 200 Ländern. Verlieren Sie eine Karte dieser Art, so kommen für Sie keine zusätzlichen Kosten auf. Jedoch müssen Sie bei grober Fahrlässigkeit mit Konsequenzen rechnen und für den Schaden aufkommen, der durch den Verlust oder Diebstahl verursacht wurde. Die Sicherheit ist bei beiden großgeschrieben und schützt Sie vor Betrügern im Netz. Die Kondition stellen aber signifikante Unterschiede dar und können mit Hilfe eines Vergleiches veranschaulicht werden.

Bei gewissen Unternehmen und Geschäften können Sie Bonuspunkte sammeln, wenn Sie mit Ihrer Kreditkarte bezahlen und haben so die Chance auf Gratisprodukte. Bei einer Hotelbuchung oder bei der Miete eines Wagens im Ausland, bekommen Sie für die Dauer der Reise eine Auslandskrankenversicherung oder einen Versicherungsschutz. In wenigen Fällen gibt es sogar Preisnachlässe fürs Tanken. Sind Sie an diesen Vorteilen interessiert können Sie sich diese im Detail im Vergleich von Top5Credits unter „Versicherung“, „Bonus“ und „Travel“ ansehen. Ihnen muss aber bewusst sein, dass sich durch diese Boni Ihre Jahresgebühr erhöht und Sie diese auch verwenden. Haben Sie keine Verwendung dafür, wäre es besser, Sie nehmen sich eine Karte ohne diese Vorteile und haben keine Jahresgebühren zu tätigen.